Parmi tous les placements qui existent sur le marché privé, le private equity (ou capital-investissement) est systématiquement le segment le plus performant depuis de nombreuses années. Tandis que la constitution d’un portefeuille par le biais du marché primaire prend des années, le marché secondaire permet d’obtenir rapidement une exposition diversifiée.

Prise d’influence et accroissement de valeur

Le profil de rendement des actifs de private equity est généralement le fruit de l’activisme des gestionnaires de fonds, qui exercent une influence considérable sur ces investissements. Les investisseurs ont ainsi la possibilité non seulement de prendre des participations dans des entreprises détenues en main privée qui leur sont habituellement inaccessibles, mais aussi de tirer parti des compétences de leur gestionnaire de fonds pour accroître durablement la valeur de ces entreprises.

Une classe d’actifs plébiscitée par les investisseurs

La popularité grandissante du private equity dans le monde apparaît sans équivoque dans le graphique ci-dessous: sur ce segment, les actifs sous gestion ont progressé, passant de quelque 2 400 milliards en 2012 à plus de 9 100 milliards de dollars US au 31.12.2022 d’après les estimations.*

Une tendance à la hausse que l’on observe également auprès des caisses de pension

Selon l’étude sur les caisses de pension en Suisse réalisée par Swisscanto, la quote-part d’investissements de private equity des caisses de pension suisses s’élevait à 1,7% en moyenne, soit une proportion bien plus faible que dans des pays comme le Canada et les États-Unis, mais en augmentation constante sur les dix dernières années. À titre de comparaison, cette quote-part se montait à 0,7% seulement en 2013. Toujours selon l’étude, les caisses de prévoyance qui affichaient des parts d’actifs illiquides relativement élevées ont surperformé en 2022, une année difficile dans l’ensemble pour les investisseurs. En vertu de l’OPP 2, les investissements de private equity réalisés dans des entreprises domiciliées et exerçant leurs activités en Suisse constituent une classe d’actifs distincte depuis 2022. Aussi cette tendance est-elle appelée à se poursuivre d’après nos estimations.**

Constitution d’un portefeuille de private equity

Les caisses de pension peuvent participer aux fonds de private equity dès leur lancement, c’est ce que l’on appelle les placements primaires, ou «primaries». Le capital des investisseurs alimente ensuite progressivement des fonds fermés d’une durée de vie de dix ans ou plus. Cette structure permet aux gestionnaires de fonds de private equity de mettre en œuvre des stratégies sur le long terme dans les entreprises sous-jacentes qui constituent leurs portefeuilles. L’inconvénient, c’est que si la situation de l’investisseur évolue durant cette longue période, il n’y a pas de mécanisme de liquidité anticipé.

Accès alternatif par le biais du marché secondaire

Les investisseurs qui souhaitent céder leurs placements primaires de manière anticipée peuvent se tourner vers le marché secondaire, même si cette solution implique une certaine décote. L’acheteur d’un actif de private equity sur le marché secondaire joue alors le rôle de fournisseur de liquidités.

Et ce marché secondaire – dit des «secondaries» – offre à son tour aux autres investisseurs un accès alternatif plus rapide aux placements de private equity. L’avantage, c’est que le marché des placements secondaires est plus liquide et flexible que celui des placements primaires. Mais là encore, il est essentiel que le portefeuille soit suffisamment diversifié. C’est la raison pour laquelle les gestionnaires de fonds et les fondations de placement offrent des placements secondaires sous la forme de fonds diversifiés.

Cliquez sur ce lien pour investir à votre tour

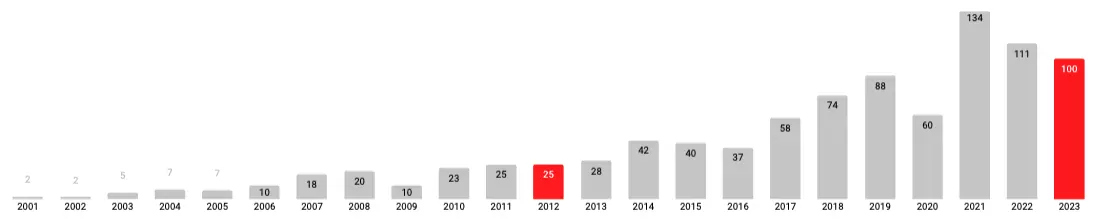

Une croissance impressionnante

Le marché secondaire est en forte croissance: avec un volume de transactions annuel estimé à quelque 25 milliards de dollars US, ce segment était encore relativement peu important en 2012; mais en 2022, le volume de transactions total a dépassé les 110 milliards de dollars. Les prévisionnistes tablent sur un volume total d’environ 100 milliards de dollars en 2023.***

Plus-value pour les investisseurs

Les véhicules de placement focalisés sur le marché secondaire ont des caractéristiques précieuses pour les investisseurs :

• Ils permettent d’obtenir, très rapidement, une exposition au private equity qui soit suffisamment diversifiée, même avec de faibles volumes d’investissement.

• Comme les fonds axés sur le marché secondaire prennent des participations dans des placements décotés très attrayants, a fortiori dans l’environnement de marché actuel, la période habituelle de rendements négatifs s’en trouve écourtée voire disparaît.

• Ces participations sont acquises à un stade plus tardif dans le cycle de vie et leur durée résiduelle est plus courte. Par conséquent, ces placements génèrent des liquidités plus rapidement qu’un investissement dans un fonds de private equity traditionnel.

• Le capital-investissement sur le marché primaire comme sur le marché secondaire produit un effet stabilisant sur les portefeuilles puisque les rendements de ces investissements n'évoluent pas au diapason des marchés traditionnels (corrélation comprise entre 0,54 et 0,84).****

Cliquez sur ce lien pour investir à votre tour

Sources:

*UBS Asset Management, Real Estate & Private Markets (REPM); septembre 2023. Sur la base de données au 24 août 2023 fournies par Preqin.

**Swisscanto, Étude sur les caisses de pension en Suisse en 2023

***Greenhill, Global Secondary Market Review (estimation pour 2023) au 30 juin 2023

****Corrélation: chiffres approximatifs selon www.capitalmarketassumptions.com/matrices/

Cette publication ne doit pas être interprétée comme une sollicitation d’offre d’achat ou de vente de titres ou d’autres instruments financiers relatifs à UBS Asset Management Switzerland AG ou à ses filiales en Suisse, aux États-Unis ou dans toute autre juridiction. UBS interdit expressément la redistribution ou la reproduction totale ou partielle de ce matériel sans l’autorisation écrite préalable d’UBS et UBS décline toute responsabilité pour les actions de tiers à cet égard. Les informations et opinions contenues dans ce document ont été compilées ou obtenues sur la base d’informations obtenues de sources considérées comme fiables et de bonne foi, mais aucune responsabilité n’est acceptée pour toute erreur ou omission. Toutes ces informations et opinions sont sujettes à changement sans préavis. Veuillez noter que les performances passées ne sont pas un guide pour l’avenir. Avec les investissements dans l’immobilier / les infrastructures / l’alimentation et l’agriculture / le capital-investissement / le crédit privé (via l’investissement direct, les fonds fermés ou ouverts), les actifs sous-jacents sont illiquides et l’évaluation est une question de jugement par un évaluateur. La valeur des investissements et les revenus qui en découlent peuvent fluctuer à la hausse comme à la baisse et les investisseurs peuvent ne pas récupérer le montant initial investi. Les opinions exprimées sur le marché ou les investissements ne sont pas destinées à être de la recherche en investissement. Le document n’a pas été préparé conformément aux exigences d’une juridiction visant à promouvoir l’indépendance de la recherche en investissement et n’est soumis à aucune interdiction de négocier avant la diffusion de la recherche en investissement. Les informations contenues dans ce document ne constituent pas une distribution et ne doivent pas être considérées comme une recommandation d’achat ou de vente d’un titre ou d’un fonds particulier. Un certain nombre de commentaires contenus dans ce document sont considérés comme des énoncés prospectifs. Toutefois, les résultats futurs réels peuvent varier considérablement. Les opinions exprimées reflètent le meilleur jugement d’UBS Asset Management au moment de la rédaction du présent document et toute obligation de mettre à jour ou de modifier les déclarations prospectives à la suite de nouvelles informations, d’événements futurs ou de toute autre manière est exclue. En outre, ces vues n’ont pas pour but de prédire ou de garantir la performance future d’un titre, d’une classe d’actifs ou d’un marché en général, ni de prédire la performance future d’un compte, d’un portefeuille ou d’un fonds d’UBS Asset Management. Source de toutes les données/graphiques, sauf indication contraire: UBS Asset Management, Real Estate & Private Markets. Les opinions exprimées datent du Novembre 2023 et constituent un guide général des opinions d’UBS Asset Management, Real Estate & Private Markets. Toutes les informations en date du Novembre 2023, sauf indication contraire. Publié en Novembre 2023.